Grupa CCC ma więcej tańszych marek. Ponad polowa sprzedaży w internecie, mniej na inwestycje

Według wstępnych danych w zeszłym kwartale finansowym grupa CCC przy wzroście przychodów o 18 proc. do 2,4 mld zł miała 197 mln skorygowanego zysku EBITDA. 51,7 proc. sprzedaży zrealizowano w internecie. HalfPrice ma już 84 sklepów stacjonarnych, firma planuje o jedną czwartą zmniejszyć inwestycje w segmentach CCC i HalfPrice.

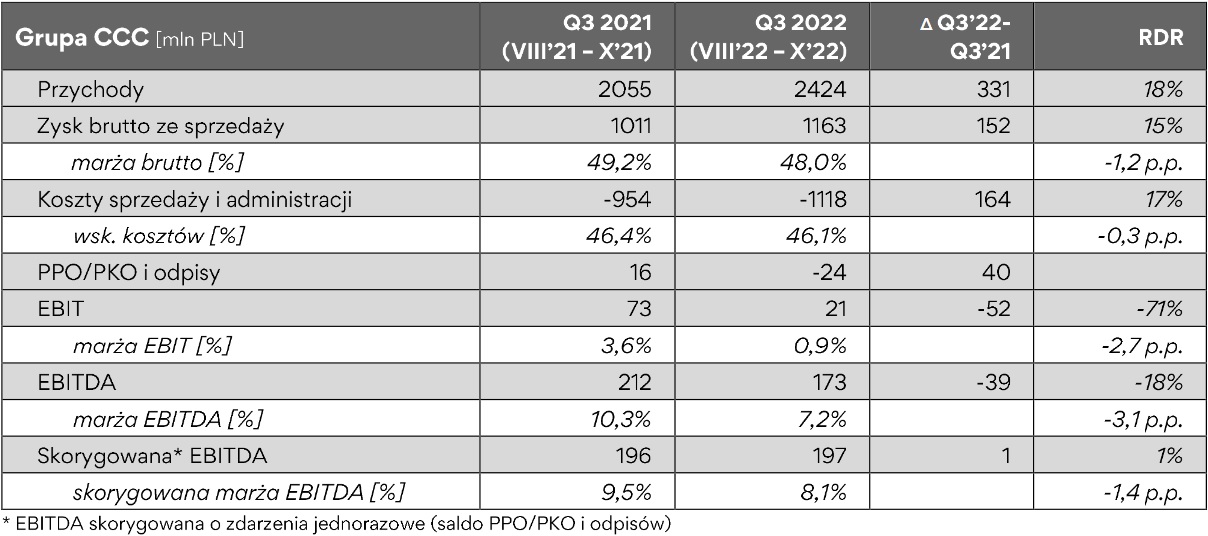

Grupa CCC wstępnie szacuje, że w trzecim kwartale roku obrotowego 2022/23, czyli w okresie sierpień-październik, miała 173 mln zł zysku EBITDA, 197 mln zł skorygowanego zysku EBITDA i 21 mln zł zysku operacyjnego - poinformowała spółka w komunikacie. Konsensus PAP Biznes przewidywał 208,9 mln zł zysku EBITDA i 59 mln zł zysku EBIT.

Przychody grupy wzrosły w III kwartale o 18 proc. do 2,424 mld zł. Analitycy spodziewali się 2,417 mld zł przychodów.

Przed rokiem CCC miało 73 mln zł zysku operacyjnego, a zysk EBITDA wynosił 212 mln zł. Skorygowana EBITDA wynosiła 196 mln zł. Według szacunków spółki, marża brutto na sprzedaży w III kwartale spadła o 1,2 pp. rdr do 48 proc.

Udział kanału online w trzecim kwartale wyniósł w grupie 51,7 proc. (wzrost o 4,3 p.p. rdr).

Grupa CCC planuje ponad 300 mln zł oszczędności

"Turbulentne czasy wymagają proaktywnej postawy. Dlatego w trzecim kwartale zmapowaliśmy również szereg działań na najbliższe 12 miesięcy, dzięki którym budujemy +odporność+ grupy. Nasz plan zawiera m.in.: ponad 300 mln złotych oszczędności kosztowych, dalsze prace nad konwersją gotówki, optymalizację wydatków inwestycyjnych czy pozyskanie zewnętrznego finansowania" - powiedział, cytowany w komunikacie prasowym, prezes CCC Marcin Czyczerski.

"Dodatkowo, chcemy w istotnej części spłacić nasze zobowiązania finansowe, co pozwoli na wzmocnienie bilansu i redukcję kosztów związanych z ich obsługą. Przez te i inne działania tworzymy finansową +poduszkę bezpieczeństwa+ dla organizacji, która na dzisiejsze czasy jest niezbędna" - dodał prezes.

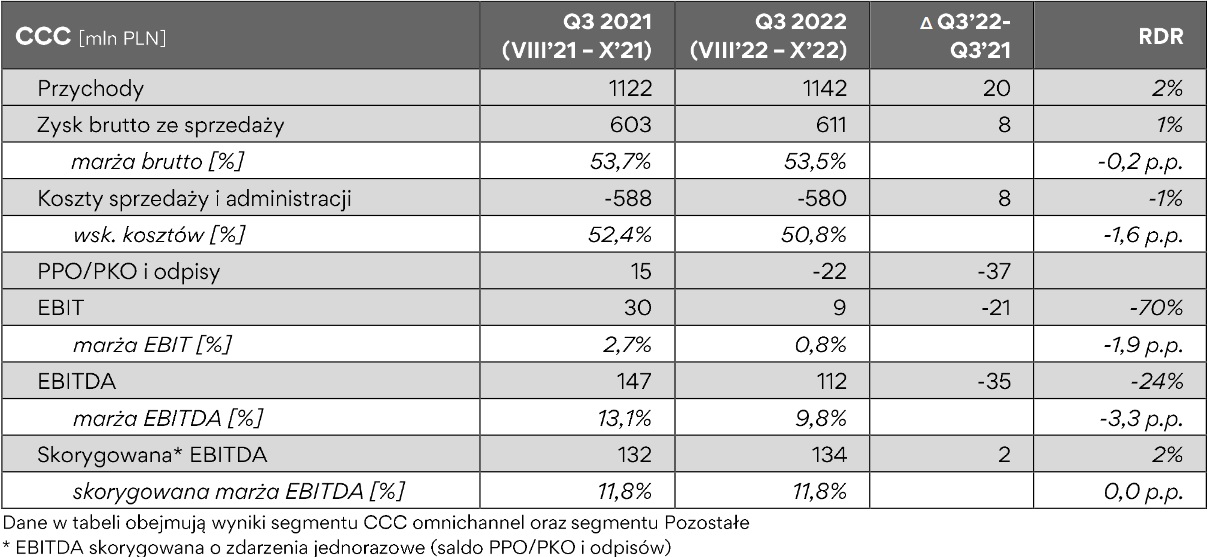

Jak podano, w segmencie CCC sprzedaż w III kwartale 2022/23 wyniosła 1,14 mld zł, co oznacza wzrost o 2 proc. rdr. Marża brutto CCC spadła o 0,2 p.p. do 53,5 proc. i - zdaniem spółki - została utrzymana na stabilnym poziomie mimo wysokiej inflacji w łańcuchu dostaw i przetowarowania większości konkurentów.

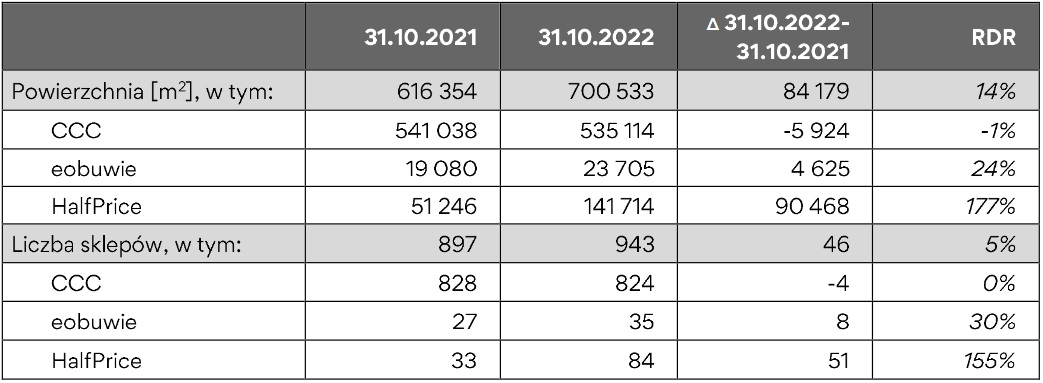

Powierzchnia handlowa w kanale offline CCC spadła w tym okresie o 1 proc.

Sprzedaż online ccc. eu w III kw. wzrosła o 61 proc. rdr i stanowiła 19,5 proc. udziałów w sprzedaży szyldu CCC (+7,2 p.p. rdr). Skorygowana marża EBITDA w CCC wyniosła 11,8 proc., bez zmian rdr.

Spółka podała, że na uwagę w segmencie CCC zasługuje ograniczenie zapasów o ok. 2 proc. wartościowo i 17 proc. ilościowo rdr, co pozytywnie wpływa na rotację (-44 dni od początku roku), niższą inwestycję w kapitał obrotowy, a w konsekwencji na poprawę przepływów z działalności operacyjnej.

Już 84 sklepów HalfPrice

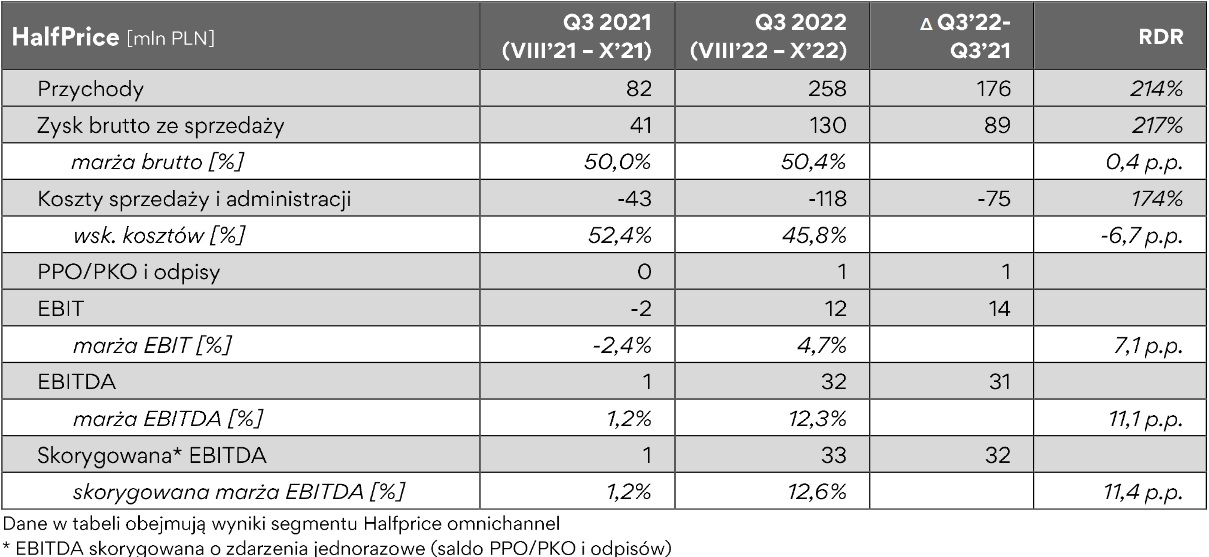

Przychody HalfPrice w trzecim kwartale wzrosły o 214 proc. rdr do 258 mln zł, a w ujęciu kdk wzrost ten wyniósł 42 proc. Jak podano, półtora roku od debiutu szyld osiągnął rentowność na poziomie operacyjnym, a rentowność skorygowanej EBITDA wyniosła 12,6 proc.

"Począwszy od trzeciego kwartału koncept HalfPrice pozytywnie kontrybuuje i wynikowo, i gotówkowo do rezultatów grupy. Już na początku 2023 r. planowany jest debiut na kolejnym rynku zagranicznym – w Łotwie" – powiedział Adam Holewa, prezes HalfPrice.

HalfPrice liczy obecnie 84 punkty w 7 krajach.

Sprzedaż na eobuwie.pl 11 proc. w górę

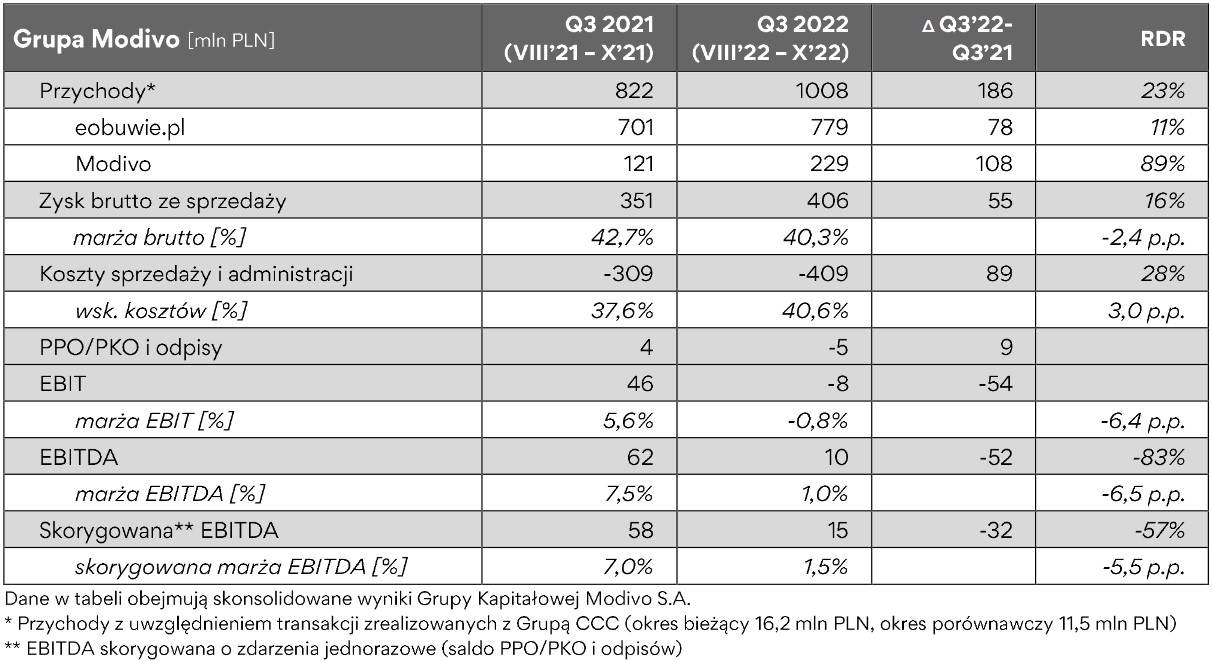

W III kwartale Grupa Modivo wypracowała przychody o ok. 23 proc. wyższe rdr, na poziomie 1,0 mld zł. Sprzedaż eobuwie. pl wzrosła o ok. 11 proc. rdr do 779 mln zł. Natomiast obroty szyldu Modivo wzrosły o ok. 89 proc. rdr i wyniosły 229 mln zł.

Marża brutto grupy Modivo spadła o 2,4 p.p. do 40,3 proc. Skorygowana marża EBITDA wyniosła 1,5 proc. wobec 7 proc. rok wcześniej.

"Grupa Modivo rośnie szybciej niż cały rynek dzięki rozwojowi oferty i usprawnieniom technologicznym. Jednocześnie konkurencja cenowa na rynku nasila się, co przekłada się na dynamiki sprzedaży, poziom marży brutto czy koszty związane z pozyskaniem klienta. Branży ciąży również makroekonomia, wpływająca na siłę zakupową konsumentów. Dlatego sukcesywnie pracujemy nad zwiększeniem efektywności kosztowej, a równolegle 12 października uruchomiliśmy platformę marketplace. Dzięki niej Modivo może nadal szybko rosnąć, bez kosztownej rozbudowy logistyki czy skalowania zapasu" – powiedział Damian Zapłata, prezes Grupy Modivo.

Jak poinformował, dzięki marketplace do końca roku oferta Modivo wzrośnie o około 50 tys. produktów – nie tylko w odzieży i obuwiu, ale również w nowych kategoriach: home&decor oraz health&beauty.

Grupa podała, że spadek marży brutto w grupie Modivo wynikał z potrzeby dostosowania polityki rabatowo-promocyjnej do wyzwań wynikających z silnej presji konkurencji cenowej związanej ze spadkiem sentymentu konsumenta.

Koszty sprzedaży i administracji w grupie Modivo w III kwartale wzrosły do 409 mln zł z 309 mln zł rok wcześniej, a wzrost związany był głównie z realizacją planów rozwoju strategicznego, m.in. uruchomieniem platformy marketplace oraz startem nowych aplikacji mobilnych.

Inflację najbardziej odczuwa Modivo

Analitycy wskazują, że słabo wypadły wyniki grupy Modivo, która zanotowała dość duży spadek marży. "Wstępny wynik skorygowanej EBITDA był lekko poniżej konsensusu rynkowego i mniej więcej zgodny z naszymi oczekiwaniami dla grupy, ale negatywnie odbieramy wyniki segmentu grupy Modivo" - powiedział PAP Biznes Janusz Pięta, analityk BM mBanku.

"Widać, że otoczenie konkurencyjne wywiera istotny wpływ na wyniki grupy Modivo i to jest odzwierciedlone w dość wysokiej erozji marży EBITDA tego segmentu, ok. 5 pkt. proc. spadku rdr" - dodał analityk.

Jak zauważył, to główny segment, na który inwestorzy patrzą i on wypadł dość niekorzystnie. "Warto zauważyć, że część kosztów jest związana z rozwojem Modivo: otwarciem marketplace i aplikacji mobilnych i nie będzie się powtarzać w przyszłych okresach, ale skala erozji marży jest jednak dość duża" - powiedział Pięta.

Wskazał, że pozytywne sygnały widać w segmencie CCC, gdzie jest poprawa w rotacji zapasami. "Rynek może zareagować negatywnie na ten wstępny odczyt za III kwartał, gównie z powodu słabych wyników grupy Modivo, które miało ciągnąć wyniki całej grupy CCC" - powiedział Janusz Pięta z BM mBanku.

Jedna czwarta mniej na rozwój CCC i HalfPrice

"Wymagające otoczenie rynkowe nie pozostaje obojętne dla wyników grupy i przekłada się na nasze całoroczne założenia. (...) Ze względu na zaburzenie popytu, zwłaszcza w pierwszym kwartale, dziś możemy powiedzieć, że niestety jesteśmy bliżej dolnej części przedziału przychodowego, choć 9-9,2 mld zł przychodów wygląda nieźle w kontekście trudności rynkowych, które za nami i przed nami" - powiedział prezes Czyczerski podczas wideokonferencji.

Grupa podała w prezentacji, że przewidywana marża brutto CCC może wynieść w tym roku 53-55 proc. wobec 52-54 proc. zakładanych wcześniej.

Wskaźnik kosztów SG&A grupy CCC może wynieść 45-47 proc. Wcześniej spółka zakładała, że będzie w przedziale 44-46 proc. "Koszty spadają i będą spadać, ale brakujący element przychodów może powodować, że w relacji do przychodów dynamika nie będzie aż tak szybka jak byśmy chcieli" - powiedział prezes CCC.

Według założeń CAPEX grupy w tym roku wyniesie 420-470 mln zł wobec 450-500 mln zł zakładanych wcześniej. Liczba otwarć sklepów HalfPrice została zredukowana do ok. 40 z ok. 50 we wcześniejszych planach.

Grupa CCC zakłada, że w 2023 roku wydatki inwestycyjne w CCC i HalfPrice będą mniejsze o 25 proc. rdr - poinformowali przedstawiciele grupy. Firma planuje też redukcję kosztów i optymalizację kapitału obrotowego. Zwiększa w ofercie udział obuwia z marek ekonomicznych.

"W 2023 roku wydatki inwestycyjne będą mniejsze o jedną czwartą, pomimo inflacji i rosnących kosztów jednostkowych" - powiedział prezes Marcin Czyczerski podczas wideokonferencji.

Wiceprezes Kryspin Derejczyk poinformował, że w 2023 roku grupa planuje zredukować dynamikę otwarć nowych sklepów CCC i HalfPrice. W planach jest też uruchamianie stref eobuwia w sklepach CCC.

Prezes Czyczerski dodał, że grupa CCC w ramach przygotowywania się na nieprzewidywalne otoczenie rynkowe planuje ograniczenie kosztów. Z prezentacji spółki wynika, że w okresie od 1 sierpnia 2022 do końca lipca 2023 roku oszczędności kosztowe mają wynieść ok. 310 mln zł, w tym 220 mln zł w CCC i HalfPrice i 90 mln zł w eobuwie i Modivo.

Jak poinformował wiceprezes Kryspin Derejczyk, grupa planuje m.in. ograniczenie kosztów w obszarze HR o 100 mln zł, a w marketingu o ok. 115 mln zł. W planach jest też m.in. ograniczenie kosztów w sklepach, ograniczenie zużycia energii.

Prezes Czyczerski poinformował, że celem jest optymalizacja kapitału obrotowego. W planach jest poprawa cyklu konwersji gotówki w CCC - skrócenie rotacji zapasów w CCC o 60 dni i wydłużenie rotacji zobowiązań o 25 dni.

Jak wskazał, udział zapasów starszych niż dwa lata spadł z 10 proc. w zeszłym roku do blisko 0 proc. w tym roku. Grupa CCC chce sobie zapewnić "poduszkę płynnościową" m.in. poprzez potencjalną emisję akcji, o której zdecyduje NWZ jeszcze w listopadzie.

CCC chce obniżyć zadłużenie. Kiedy Modivo na giełdzie?

"Chcemy istotnie zmniejszyć zadłużenie spółki, poprawić jej bezpieczeństwo płynnościowe, zmniejszyć dźwignię, zredukować koszty finansowe" - powiedział prezes Czyczerski.

Wśród pomysłów na dodatkowy kapitał jest też pozyskanie finansowania dla HalfPrice, sprzedaż i leasing zwrotny aktywów oraz IPO Modivo.

Prezes Czyczerski podtrzymał, że plany IPO Modivo w 2022-23 roku są aktualne, choć uzależnione to będzie od otoczenia rynkowego.

Z prezentacji grupy wynika, że celem jest redukcja zadłużenia finansowego CCC o ok. 360 mln zł w związku ze spłatą zadłużenia wobec banków i obligatariuszy. "Podstawowym zadaniem było i jest przygotowanie firmy na okres dużej niepewności" - powiedział Marcin Czyczerski.

Więcej klientów kupuje tanie buty

Jak poinformował prezes, grupa dostosowuje portfolio produktowe do siły zakupowej konsumenta poprzez poszerzenie go o marki ekonomiczne i zwiększenie ich udziału w strukturze zakupów.

"CCC zawsze było silne w segmencie +value for money+. W maju sygnalizowałem, że obserwujemy, że Polacy zaczęli interesować się tańszym obuwiem. To było mocno zauważalne już na przełomie pierwszego i drugiego kwartału" - powiedział Czyczerski.

Jak wskazał, według badań ok. 20 proc. mieszkańców Europy Środkowo-Wschodniej deklaruje, że w najbliższym czasie ograniczy zakupy na odzież i obuwie. "Widzimy te trendy i je adresujemy. Do oferty wprowadziliśmy nowe marki budżetowe, których udział w portfolio znacząco wzrasta i wzrośnie w perspektywie kolekcji wiosna-lato 2023" - powiedział prezes CCC.

"Dzięki temu mamy szerszą ofertę w dolnych półkach cenowych, zachowując dobre marże" - dodał. W prezentacji podano, że nowe marki ekonomiczne to Sarah Karen, Cesare Cave i Pulse Up.

Udział marek ekonomicznych w strukturze zamówienia w kolekcji wiosna-lato 2022 roku wynosił 13 proc., a w kolekcji przyszłorocznej ma wynieść 32 proc.

Prezes Czyczerski podtrzymał cele strategiczne. "Nasze ambicje w strategii pozostają niezmienne, ale od każdego odpowiedzialnego zarządu oczekuje się, by dopasować trajektorię do aktualnych uwarunkowań" - powiedział Czyczerski.

Newsletter

Newsletter

Max i Amazon Prime Video rozszerzają współpracę

Max i Amazon Prime Video rozszerzają współpracę  Zmiany w regulaminie Canal+ Polska. Chodzi o liczbę jednoczesnych streamów

Zmiany w regulaminie Canal+ Polska. Chodzi o liczbę jednoczesnych streamów  Sukces festiwalu Radia 357. Frekwencja przerosła oczekiwania

Sukces festiwalu Radia 357. Frekwencja przerosła oczekiwania  Tym elektromarketom sprzedaż skurczyła się prawie o połowę. Przejmie je x-kom

Tym elektromarketom sprzedaż skurczyła się prawie o połowę. Przejmie je x-kom  Ernest Zozuń w trzech audycjach Polskiego Radia 24

Ernest Zozuń w trzech audycjach Polskiego Radia 24

Dołącz do dyskusji: Grupa CCC ma więcej tańszych marek. Ponad polowa sprzedaży w internecie, mniej na inwestycje

W ofercie CCC przeważają marki własne, wykreowane najniższym możliwym kosztem lub takie, które świetność mają dawno za dobą, odkupione po taniości od upadłych, zbankrutowanych właścicieli.

Jeśli ktoś się nabiera na egzotycznie brzmiące nazwy lub drukowane złotem literki, jego wina.